PRINCIPAIS COMPONENTES

DE UM CÁLCULO FINANCEIRO

Todo é qualquer cálculo financeiro possui componentes que

são comuns a todos. Por exemplo, o componente tempo está presente em

qualquer cálculo financeiro. Você já ouviu a expressão “tempo é dinheiro”? Pois

bem, tempo é dinheiro porque ele pode ser utilizado para ganhar dinheiro.

Se você gasta uma hora para executar um serviço, você recebe

por esse tempo gasto. Se você empresta R$10,00 por um ano você espera receber

este valor de volta mais uma taxa de juros, pois em um ano R$10,00 valem menos

do que ele vale hoje.

Outro componente é a taxa de juros. A taxa de juros é a

remuneração recebida pelo indivíduo ou instituição que empresta uma quantia

qualquer a terceiros.

Observe que no exemplo do tempo há outro componente implícito: o capital. Os R$10,00 referem-se

ao valor principal do investimento/empréstimo. Ele pode vir como um valor

presente para se calcular o valor futuro ou vir como um valor futuro para se calcular

o valor presente.

Os principais componentes de um cálculo financeiro são:

• Capital (VP ou VF)

O capital refere-se a soma de

dinheiro sobre a qual a taxa e tempo incidirão. Um principal de R$10,00 pode

gerar uma gama infinita de VFs, pois, podemos

utilizar uma combinação infinita de taxa e tempo.

• Taxa (nominal ou efetiva)

A taxa é a remuneração recebida sobre o capital. Ao

depositar dinheiro em sua conta corrente, poupança, etc., você está adiando o

seu consumo para um futuro qualquer. Durante este período, o seu banco paga uma

remuneração para utilizar o seu dinheiro. Como o banco corre um risco toda vez

que um empréstimo é feito, o banco também recebe uma remuneração por tal risco.

• Tempo

Além do valor intrínseco do dinheiro, ainda temos o valor de

tempo. Quanto mais longe for o horizonte do recebimento de uma quantia, menor

será seu valor. Embora seja uma boa idéia poupar para sua aposentadoria é uma

péssima idéia colocar esta poupança embaixo do colchão.

Ampliando os conceitos:

• TAXA:

refere-se à taxa de juros aplicada sobre o investimento/empréstimo. A taxa pode

ser nominal ou efetiva; porém, é necessário atentar para o tipo de taxa cotada

em relação ao número de períodos. (NPER)

Se a taxa cotada é anual nominal e NPER é para pagamento mensal, então, a taxa deve ser proporcionada

por 12 meses. A taxa pode ser proporcionada para qualquer período desde que ela

seja refletida no NPER.

• NPER refere-se

ao período e também ao número total de parcelas que estão sendo efetuadas em

uma série de pagamentos.

• PGTO

(pagamento) refere-se ao valor de cada parcela no investimento/empréstimo, o

valor deve ser constante. PGTO ocorre a cada período de NPER. Se NPER é igual a 12, então serão 12 pagamentos de igual

valor (PGTO).

• VP

refere-se ao valor presente do investimento/empréstimo.

• VF refere-se

ao valor futuro de um valor presente (VP) ou fluxos de caixa PGTO ou uma

combinação dos dois.

Fórmulas

As fórmulas abaixo são

relações entre as variáveis mostradas acima, onde:

n

= prazo de aplicação

J

= juro

i

= Taxa

Fórmula 1: VF = VP + J Obtém-se

o Montante ($)

Fórmula 2: J = VP*i*n Obtém-se

os Juros de um período($)

Fórmula 3: VF = VP*(1 +

i)^n Obtém-se o Montante de um

período “n”($)

Fórmula 4: i = (VF / VP)

- 1 Obtém-se taxa de juros no

período

Fórmula 5 i = J / VP Obtém-se a taxa de um período

O resultado das fórmulas 4 e 5 serão

decimal para transformá-las em percentual basta multiplicá-las por 100.

Exemplo 1:

Tomo um empréstimo de R$10.000,00 (VP) sendo a taxa de juros

de 1,5% a.m. ( i ). Quanto será o montante (VF) desta

operação no final de seis meses (n)?

Primeiramente devo ter em mente a fórmula correta, que no

caso é a fórmula 3, onde é expresso que VF = VP*(1+ i)^n, ou seja, VF é o

montante, VP é o valor do empréstimo, i

é taxa de juros mensal e n é o período em meses.

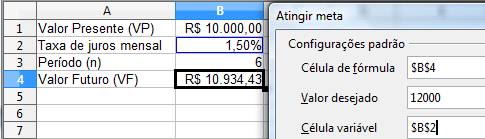

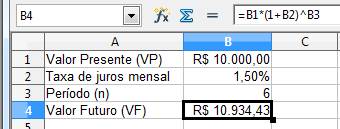

Note que a célula B1 corresponde ao valor presente (VF),

a célula B2 corresponde à taxa de juros ( i ),

a célula B3 corresponde ao período (n), portanto

a célula B4 deve ser formulada como: =B1*(1+B2)^B3

ATINGIR META

Atingir meta faz parte do conjunto

de comandos algumas vezes chamado de ferramentas de análise hipotética (análise

hipotética: um processo de alteração dos valores em células para saber como

essas alterações afetam o resultado de fórmulas na planilha. Por exemplo,

variar a taxa de juros usada em uma tabela de amortização para determinar o

valor dos pagamentos.). Quando você conhece o resultado desejado de uma fórmula

única, mas não conhece o valor de entrada que a fórmula precisa para

determinar o resultado, você pode usar o recurso de atingir meta. Para acessar

esse comando clique em Atingir meta

no menu Ferramentas.

Uma caixa de texto ira abrir como na figura abaixo, em Célula de fórmula clique na célula que vai ser alterada; em Valor desejado coloque o novo valor que

deseja e em Célula variável clique na

célula que deve variar para chegar ao valor desejado. (Quando a meta é

atingida, a planilha varia o valor em uma célula que você especifica até que a

fórmula dependente dessa célula retorne o resultado desejado.)

Por exemplo, use Atingir meta para alterar a taxa de

juros na célula B2 de forma incremental até que o valor do pagamento em B4 seja

igual a R$12.000,00 do Exemplo anterior.